本文分析了主要加密貨幣鏈上的流動性池現況,對 Solana 的成交量領先於以太坊等 EVM 鏈的說法提出質疑。本文源自 jpn memelord 所著文章,由 深潮 TechFlow 整理、編譯。

(前情提要: 以太坊死忠OG開砲:五個原因,Solana無望成為全球主流區塊鏈)

(背景補充: 「a16z對EVM有偏見!」Solana基金會主席Lily Liu的不滿從哪來?)

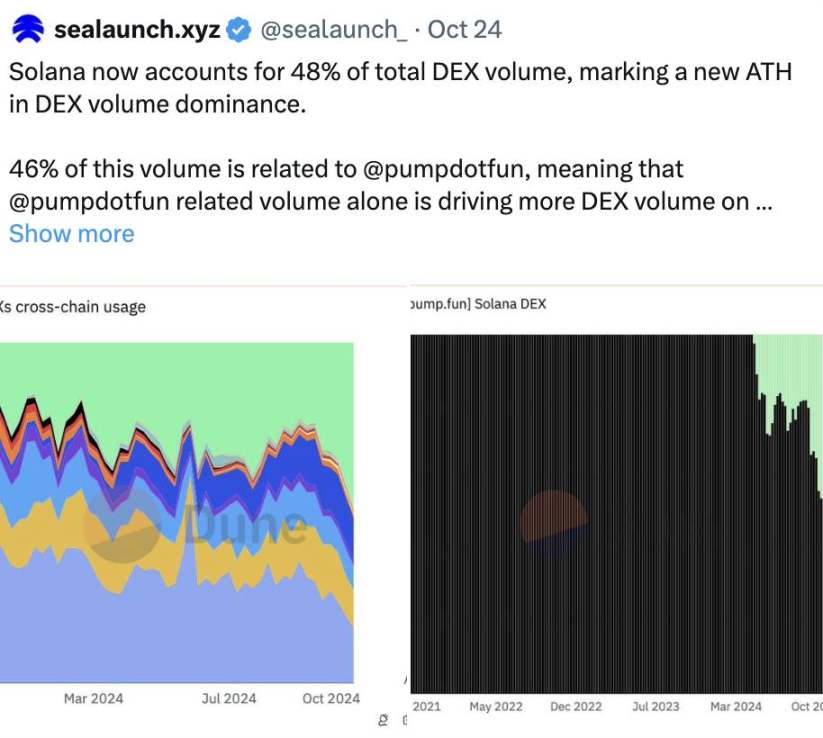

近期有很多關於 Solana 在交易量上超越所有 EVM 鏈的討論。我決定深入研究頂級區塊鏈上的流動性池品質,以判斷這究竟是一個短暫的趨勢還是對現有鏈的真正顛覆。歡迎和我一起深入探討。

本次分析的方法借鑑了主要股票指數中股票納入的標準。

三個主要標準是:

- 已建立的交易歷史

- 高流動性

- 持續的交易量

這些標準在流動性池中也有類似的應用。

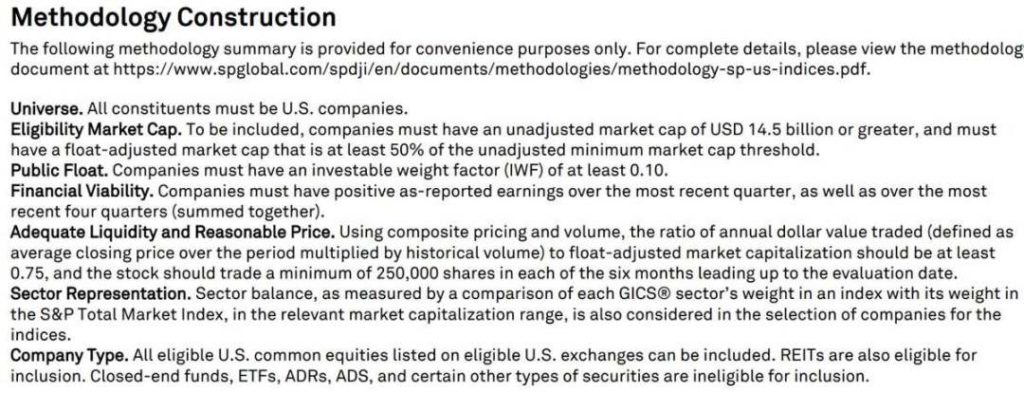

方法論構建

以下方法論摘要僅供參考。有關完整詳細資訊,請檢視 SP Global 中的方法論文件。

- 適用範圍:所有成分股必須是美國公司。

- 市值資格:要被納入,公司必須擁有至少 145 億美元的未經調整的市值,並且其流通調整市值必須至少達到未經調整最低市值門檻的 50%。

- 公眾持股:公司必須擁有至少 0.10 的可投資權重因子(IWF)。

- 財務可行性:公司在最近一個季度以及最近四個季度(總和)中必須有正收益。

充足的流動性和合理的價格: 使用綜合定價和交易量,年度交易額(定義為期間的平均收盤價乘以歷史交易量)與流通調整市值的比率應至少為 0.75,並且股票在評估日期前的六個月內每月交易量應至少為 250,000 股。 - 行業代表性:行業代表性通過比較每個 GICS® 行業在指數中的權重與其在 S&P 總市場指數中的權重進行衡量,並在相關市值範圍內考慮公司選擇。

- 公司型別:所有在合格美國交易所上市的合格美國普通股均可被納入。房地產投資信託基金(REITs)也有資格被納入。封閉式基金、ETF、ADR、ADS 及某些其他型別的證券則沒有資格被納入。

是否存在不在主要指數中的股票進行交易?答案是肯定的。

然而,這些股票構成了傳統金融世界的「藍籌股」,找到 DeFi 的類似物可以幫助我們評估傳統金融在進入 DeFi 領域時可能會關注的目標。

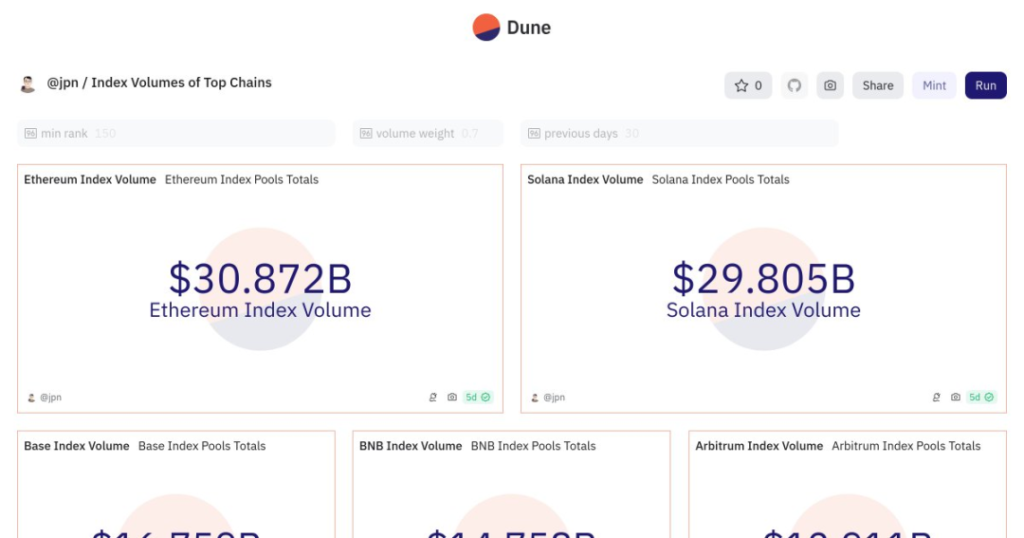

我收集了 Ethereum、Solana、BSC、@arbitrum 和 @base 上所有流動性池的交易量資料,並統計了過去 30 天的總交易量。

接著,我對那些在過去 30 天內建立的池進行了權重調整,以降低其排名,從而滿足「已建立歷史」的標準。

最後,我對每個池的交易量和總鎖倉量 (TVL) 進行了加權,以符合另外兩個標準。

接下來,我給那些在過去 30 天內建立的流動性池應用了一個權重調整,以降低其排名,從而滿足「已建立歷史」的標準。隨後,我對每個池的交易量和總鎖倉量 (TVL) 進行了加權,以符合另外兩個標準。具體公式為:Ln (TVL)/Ln (MAX (TVL)) * TVL_weight。

這種縮放方法對流動性較好的池影響不大,但會降低 TVL 較小的池的排名。

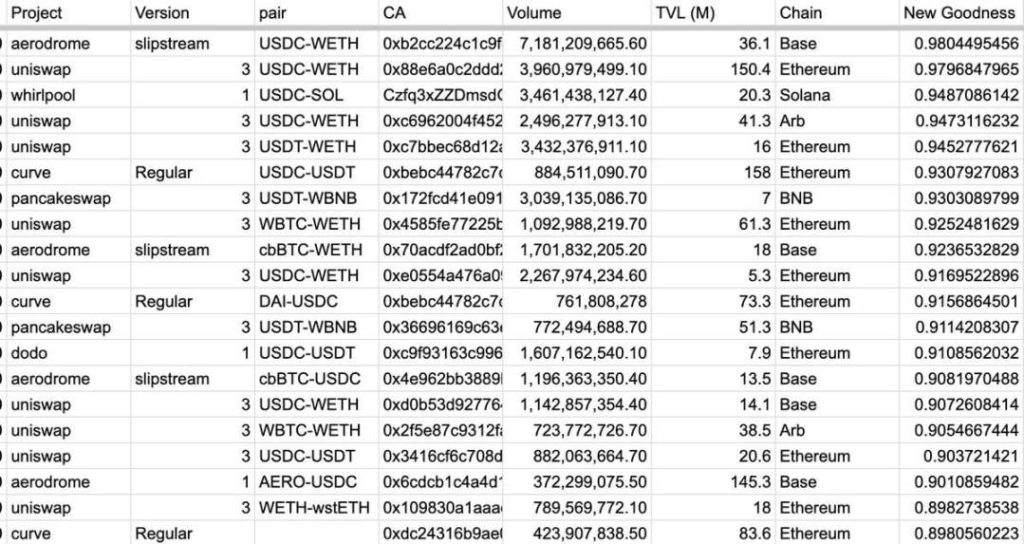

以下是根據這種加權方法得出的「新優質」前 20 名排名。

首先值得注意的是,Ethereum、Solana、Arbitrum 和 Base 各自在前 4 名中都有一個代表池!

這些池都是將各自鏈的本地代幣與 USDC 進行交易的「主要」池。

另一個顯著特點是,Ethereum 依然佔據主導地位,在這個排名中佔了一半的前列位置。高 TVL 結合持續的交易量使其在所有鏈中表現突出。

我強烈懷疑這也是 Blackrock 選擇部署到 Ethereum 的部分原因。

深入分析,前兩個池尤其引人注目:

@AerodromeFi 的 slipstream WETH-USDC 池擁有最高的交易量,而 TVL 最高的則是

@Uniswap 在 Ethereum 上的 v3 WETH-USDC 池。

Dune 資料連結:

在大多數區塊鏈上,0.05% 費率的主要流動性池都是頂級池,但在 BNB 鏈上,0.01% 的池卻是頂級池,這有些令人意外。

此外,USDC 在更多頂級池中被使用,而不是 USDT,這也是出乎我意料的。

各條鏈上有多少個池?

- Ethereum:10

- Base:5

- Arbitrum:2

- BSC:2

- Solana:1

在本次分析中,其他所有的 Solana 池都因為 TVL (總鎖倉量) 不足而無法進入前列。儘管交易量很大,但這些交易發生在流動性顯著低於其他鏈的情況下。

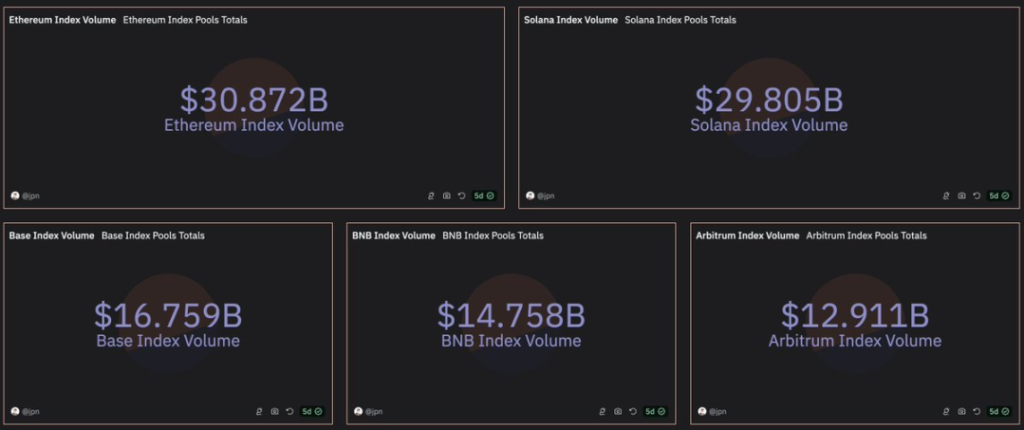

在不考慮 TVL 的情況下,Solana 在前 150 個池中的交易量相當大,但它並未接近超越所有 EVM 鏈,甚至沒有超越 Ethereum(儘管非常接近)。

在所有池中交易的前 20 名資產包括:

- 穩定幣:USDC、USDT、DAI、pyUSD

- 主要幣種:ETH、BNB、SOL、cbBTC、WBTC 和 wsETH

- 其他:AERO

令人意外的是,Aero 是唯一一個既不是穩定幣也不是加密貨幣市值前五名的 Token。

每條鏈前 25 個池的 TVL:

- Ethereum:10.4 億美元

- Base:3.1 億美元

- BNB:1.94 億美元

- Solana:1.81 億美元

- Arb:1.55 億美元

顯然,Ethereum 依然是贏家,但 Base 在其他鏈中處於領先地位。

此外,值得注意的是,Base 的 5 個池中有 4 個來自 Aerodrome,這展示了他們在該鏈上的顯著領先地位,即使 Uniswap 在 Arbitrum 和 Ethereum 上佔據主導地位。

總結

Solana 的大部分交易量來自流動性較差的池,其中相當一部分來自 Pump Fun。(連結)

Ethereum 依然是 DeFi 的霸主,但 Base 正在意外地成為一個有力的挑戰者,因為它擁有交易量最高的池。

這種關注意力濟並非壞事,但我認為,那些想深入 DeFi 的成熟投資者更關注的是來自深度流動性池的持續經濟活動,而不是哪種動物幣在本週或者今天是熱門。

這個分析還有許多方面可以進一步探索和完善:

自動化 TVL 指標的計算

不僅僅關注 TVL,還需要考察流動性深度(CL 池的資本效率非常高)

考慮池的費率等級

我將在接下來的幾周內推出第二部分的分析。

📍相關報導📍

比特幣賣單爆量,突破受阻!但轉機浮現:穩定幣流入、DeFi清算量..