代幣的作用經歷了繁榮、幻滅和迭代進步的迴圈。本文源自Stacy Muur & 幣安研究院所著文章,由 Felix, PANews 整理、編譯及撰稿。

(前情提要: )

(背景補充: )

Binance Research 於 6 月 12 日釋出了關於代幣模型演變報告,近日加密 KOL Stacy Muur 對該報告進行了精簡,本文是在精簡的基礎上對這 10 個關鍵要點進行了適當擴展套件以全面概述。以下為內容詳情。

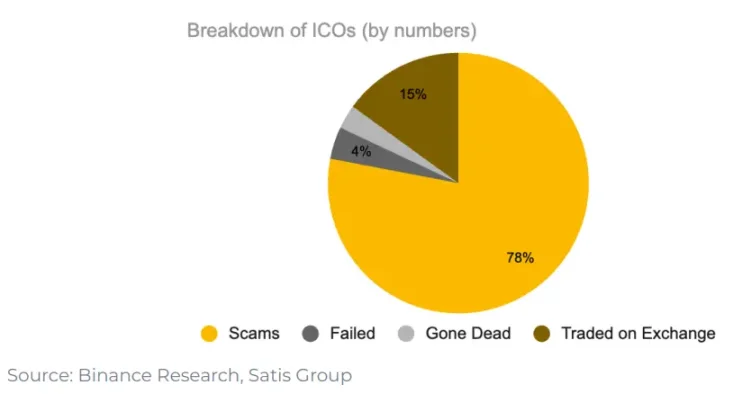

1. ICO 時代,只有 15% 的專案能登陸交易所

在 ICO 時代,只有 15% 的專案能夠進入交易所。其中 78% 的專案都是徹頭徹尾的騙局。其餘的要麼失敗了,要麼變得無關緊要。

ICO 表明,散戶對參與初創企業融資有著強烈的需求。它是一種新型融資渠道,其功能如同自由市場 —— 無需許可,無需中介。雖然許多專案未能成功,但它引領了未來,讓剩下的投資者變得更加精明,在選擇投資公司時也更加謹慎。這最終催生了更具韌性的專案,例如 Aave、0x、Filecoin 和 Cosmos 等。

關鍵要點:

ICO 給創辦人帶來了激勵困境,這可能會阻礙協議的發展

ICO 也吸引了一波被強烈散戶興趣吸引的開發者,儘管並非所有專案的構建都著眼於長期可持續性

總體而言,ICO 是一種面向所有人的新型資本形成方式,並展現了散戶對參與初創企業融資的強烈興趣

2. 流動性挖礦在引導協議增長方面具備優勢

流動性挖礦始於 2019 年 7 月的 Synthetix,該模式迅速在 DeFi 領域流行。Compound Finance 將流動性挖礦的概念進一步深化,將治理權賦予了其代幣。收益聚合平臺 Yearn Finance 借鑑了治理權和流動性挖礦的概念,並對其進行了進一步的迭代。與 Synthetix 和 Compound 類似,YFI 代幣用於通過流動性挖礦來引導流動性,並擁有協議的治理權。Yearn Finance 也將流動性挖礦作為一種公平啟動機制。

3. 將治理作為代幣效用的做法並未奏效

然而,將治理視為代幣效用的想法並沒有帶來對代幣的持續需求。以 Uniswap 為例,空投後,只有 1% 的 UNI 錢包增加了持倉,大多數空投接收者都賣掉了代幣。98% 的錢包從未參與治理過程(投票)。

儘管這些旨在公平、有針對性地分配代幣的實驗初衷良好,但治理權最終並沒有給代幣持有者提供足夠充分的理由繼續持有。

關鍵要點:

流動性挖礦是代幣分配的首次迭代,通過獎勵引導協議的使用者,後來作為一種公平分配代幣的方式進行了實驗。

追溯空投也被引入作為另一種代幣分配形式,旨在獎勵協議的有機使用,並實現更廣泛的治理參與者分佈。

治理權是代幣效用的第一個形式,代幣持有者可以參與協議層面的決策。然而,鑑於價格開始下跌時的反射性,治理並不能長期維持需求。

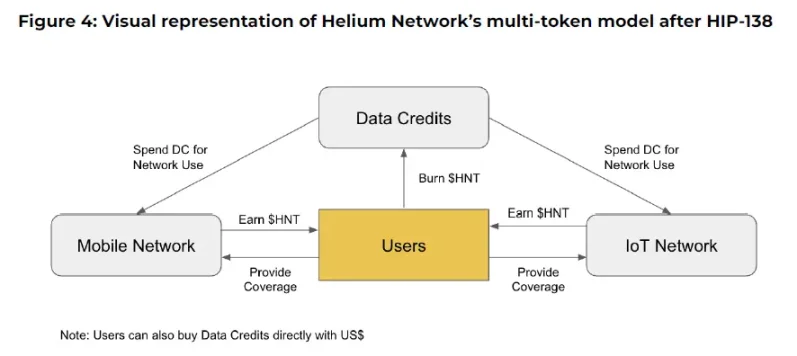

4. 多代幣模型區分投機需求與原生經濟的想法難以執行

流動性挖礦的新穎性遠不止 DeFi 的盛夏。能夠免費使用協議代幣作為獲取資源的工具,使得 Web3 遊戲 Axie Infinity 和 DePIN 網路 Helium 在短時間內取得了巨大成功。Axie Infinity 和 Helium 都沒有採用單一代幣模型,而是使用多代幣模型來區分投機和實用性。一種代幣用於價值累積,另一種代幣用於網路使用。但在這兩種情況下,這種區分都沒有奏效。投機者蜂擁購買錯誤的代幣,激勵機制失調,價值斷裂。最終,兩者都回歸到了簡化的模型。

關鍵要點:

流動性挖礦的概念進一步擴展套件,成為遊戲和 DePIN 等其他用例的引導工具

通過多代幣模型來區分投機需求與原生經濟的想法難以執行,通常會因為其中一種代幣缺乏實用性而失敗

代幣經濟學是一個迭代過程,只有當產品獲得關注時,利益相關者的利益和需求才會更加清晰

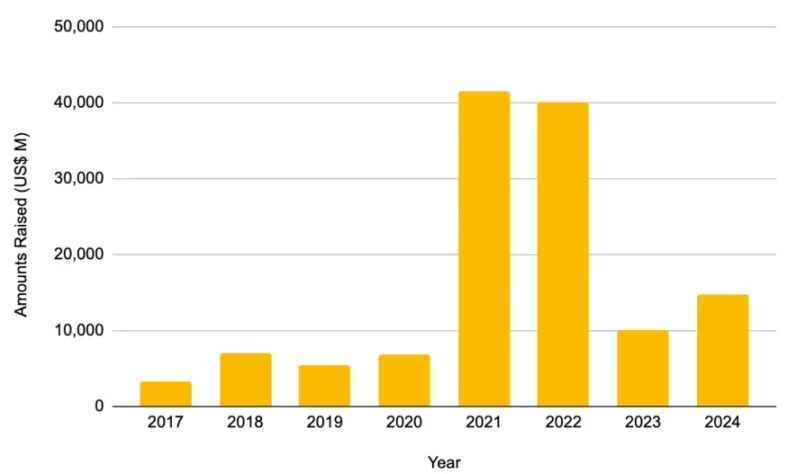

5. 私募融資湧入:轉向估值博弈

2021 – 2022 年見證了私募融資的爆炸式增長,分別籌集了 414.6 億美元和 401.2 億美元。換個角度來看,僅 2021 年的融資額就幾乎是 2017 – 2020 年(226 億美元)融資額的兩倍。此後,這種增長模式再未出現。

為了適應資金的湧入,專案開始進行更多輪融資,以容納更多投資者並延長其發展路徑。鑑於 TGE 之前的融資輪次增加,私募投資者通常會通過延長代幣鎖倉期,這會導致代幣發行時流通供應量的比例下降。再加上空投和積分挖礦,這可能導致指標虛高,從而有助於提高啟動 FDV。私募資金無意中將重點從代幣效用轉移到優化估值上。

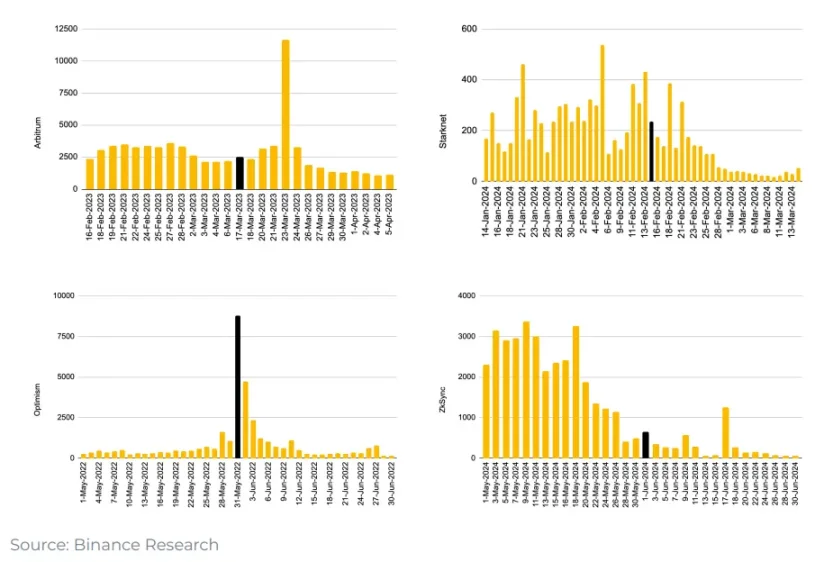

6. L2 平臺空投快照後,橋接活動都會下降

然而,空投結束後,通常會看到協議指標(見下圖)以及市場估值的下降。這導致了人們對過去兩三年常見的「低流通量、高 FDV」發行模式的負面看法。

所有知名的 L2 平臺在宣佈快照完成後,橋接活動都會下降

7. 流通量較高、FDV 較低的代幣在上市後表現更佳

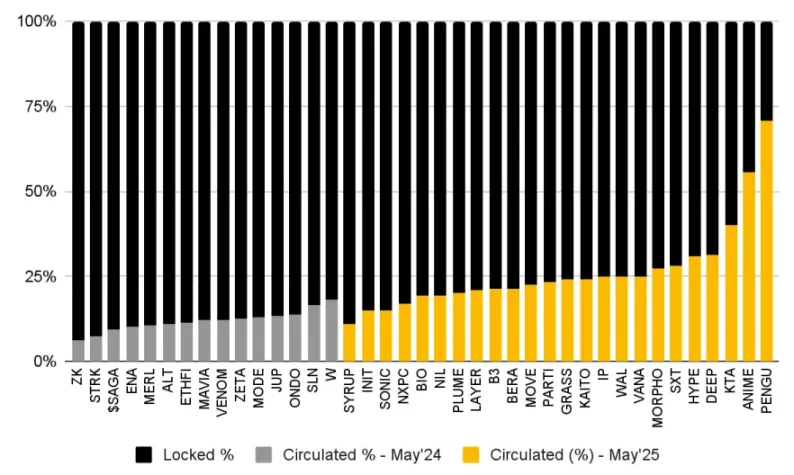

與 2024 年 5 月進行的分析(灰色)相比,近期發行的代幣(黃色)的流通量穩步增長。這意味著使用者可以「用錢包投票」,選擇放棄那些具有不利代幣經濟學的代幣。因此,專案必須適應社群的需求,看到所有專案的流通量都更加健康。

與去年相比,近期發行的代幣流通量呈上升趨勢

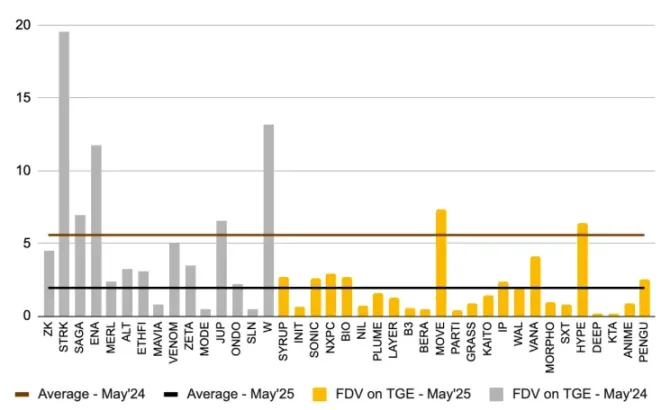

同樣,將近期發行的代幣與之前的分析進行比較,可以看到,發行時的完全稀釋估值有所下降。近期發行的代幣的平均 FDV 為 19.4 億美元,而之前的分析中平均為 55 億美元。

與一年前的 TGE 相比,近期 TGE 的平均 FDV 下降了 50% 以上

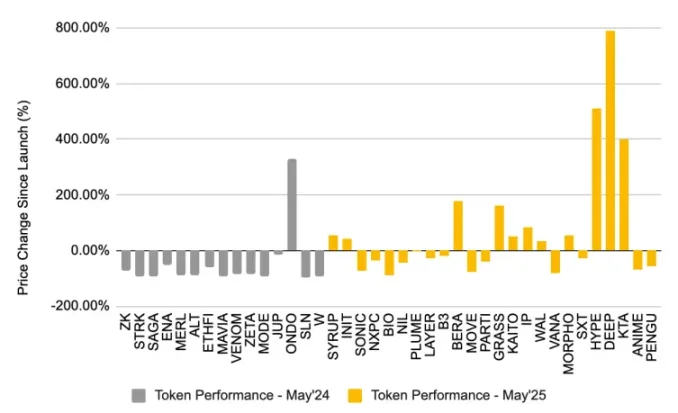

與之前在 2024 年 5 月分析的代幣相比,近期以較高流通量和較低 FDV 發行的代幣具有更強的價格表現(見下圖)。

8. 代幣回購正在復甦

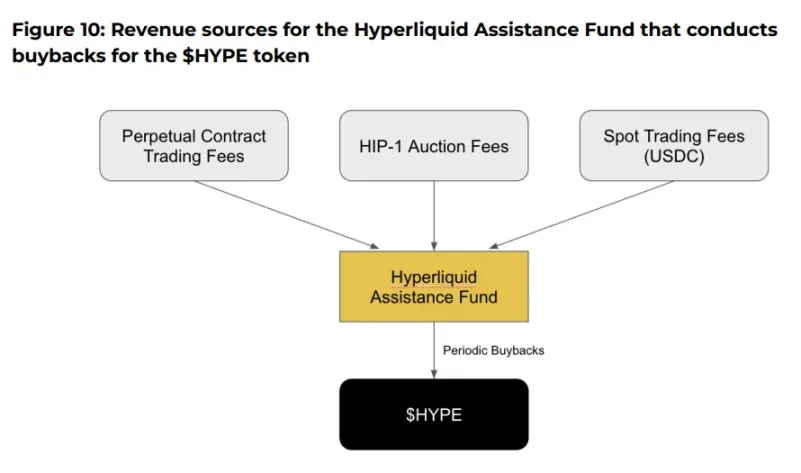

2025 年,代幣回購呈上升趨勢,Aave、dYdX、Jupiter 和 Hyperliquid 等專案都實施了此類計劃,即使用協議收入從市場上購買和銷燬代幣。

能夠成功進行代幣回購的專案應該被視為利好,因為只有財務實力雄厚的專案才能做到這一點。現實情況是,很多加密專案都未能找到產品市場契合點,而那些找到契合點的專案仍然需要找到最佳方法,以促進代幣的有機需求。回購或許可以作為過渡措施,讓專案專注於增長,同時避免受到代幣價格的干擾。

9. Hyperliquid 領銜代幣回購

Hyperliquid 目前引領代幣回購趨勢,已銷燬價值超過 800 萬美元的 $HYPE 代幣。Hyperliquid 的獨特之處在於,回購是其經濟模型不可或缺的一部分。永續交易費用、現貨交易費用和 HIP-1 拍賣費用的 54% 全部用於回購代幣。截至 2025 年 5 月 28 日,Hyperliquid Assistance Fund 持有 23,635,530.65 枚 $HYPE 代幣,價值約 7.86 億美元。

然而,沒有收益流向代幣持有者,回購只是支撐了價格。批評人士認為,除了人為製造稀缺性之外,這些資金還可以有更好的用途。例如,Hyperliquid 可以考慮將交易產生的 USDC 費用分配給獎勵 $HYPE 質押者。在這種情況下,$HYPE 代幣與協議增長(以及費用)之間存在更緊密的聯絡。有收益的代幣才能更好地協調激勵機制。

10. ICM 仍以投機為主,發行的代幣大多類似於 memecoin

Believe 是 ICM 運動中的新興參與者,它允許使用者通過在 X 上釋出特定格式(例如「$TICKER + @launchcoin」),輕鬆地在 Solana 區塊鏈上建立代幣,從而通過聯合曲線(Bonding Curve)模型觸發代幣自動部署。

這種簡化的流程使創作者和創辦人無需技術專業知識或傳統融資障礙即可發行代幣。然後,該平臺在創作者和平臺自身之間平等分享交易費用,市值達到 10 萬美元的代幣將轉移到 Meteora 等平臺上更深的流動性池中。

Launchcoin 自此經歷了快速增長,截至 2025 年 5 月 29 日,已發行超過 27,495 枚代幣,總交易量達 34 億美元。雖然樣本規模仍然較小,但交易費作為創作者直接收入的潛力巨大,這使得創辦人能夠在不稀釋股權的情況下為開發提供資金。在巔峰時期,Believe 的每日交易費超過 700 萬美元,其中 50% 歸創作者所有。相比之下,Virtuals 的每日交易費在巔峰時期為 35 萬美元。

然而,如今 ICM 仍然以投機為主,發行的代幣大多類似於 memecoin。鑑於此類平臺的無許可性質,僅在 Believe 上就發行了超 2.7 萬種代幣,導致市場飽和,稀釋了流動性,並分散了投資者對合法初創企業的注意力。其他問題包括狙擊機器人,凸顯了可能損害合法初創企業成功的技術挑戰。

總體而言,ICM 運動與 ICO 投資時代有很多相似之處。它秉承著同樣的理念,即讓每個人都能獲得資金,但為創辦人提供了更大的可及性。

📍相關報導📍

Telegram 生態交易所 Blum 發布代幣空投詳情,領取資格、代幣經濟學一次看