Visa 和萬事達卡是否會被穩定幣顛覆?可能是一種「演變」而非「徹底顛覆」。

(前情提要:重新審視穩定幣的三難困境:當前去中心化的衰落 )

(背景補充:Walmart與Amazon探索「發行穩定幣」挑戰加密支付,省下VISA、Mastercard鉅額手續費 )

數位支付領域正上演一場激烈的地盤爭奪戰,曾佔據主導地位的支付巨頭 Visa 和萬事達卡,正受到新興穩定幣浪潮的正面衝擊。這不僅是一場技術革新,更是一場關於支付未來主導權的攻防戰。

穩定幣:新興支付方式的威脅

長期以來,Visa 和萬事達卡憑藉其龐大的網路和強大的品牌,在數位支付領域佔據著無可爭議的地位。然而,一種新型數位貨幣 —— 穩定幣 —— 的崛起,正以前所未有的優勢挑戰著它們的傳統業務模式。

核心威脅點在於:

成本優勢: 穩定幣允許消費者直接從加密錢包向商家付款,繞過了傳統銀行和卡網路的層層路由。這意味著可以顯著降低甚至消除商家每年支付給卡網路的鉅額「刷卡費」(去年美國企業為此支付了約 1870 億美元)。

效率提升: 穩定幣承諾更快的結算速度,尤其對於跨境支付,其即時性和低成本優勢更為突出,而這正是穩定幣最受歡迎的用例之一。

繞開巨頭: 穩定幣提供了一種無需依賴 Visa 和萬事達卡網路即可完成交易的途徑,這從根本上可能動搖兩大巨頭在支付生態系統中的核心地位。

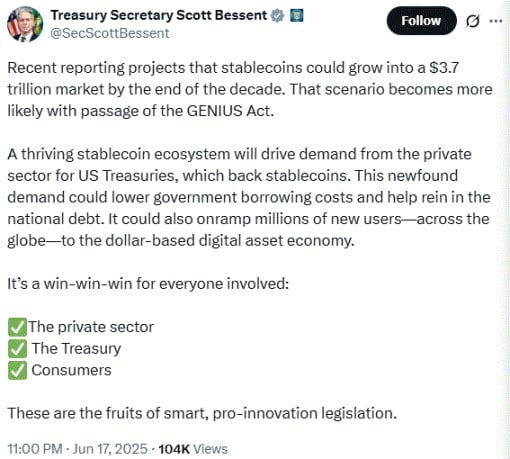

穩定幣市場的爆發式增長進一步加劇了這一威脅。目前,穩定幣市值已達 2530 億美元,據美國財政部長斯科特・貝森特(Scott Bessent)預測,未來數年有望增至超過 3 兆美元。

這種巨大的市場潛力吸引了包括科技公司、加密初創企業、甚至大型零售商(如沃爾瑪正考慮穩定幣試點)紛紛入局,共同推動穩定幣支付生態的發展。

在加密行業內部,穩定幣的地位已從單純的加密資產錨定物,演變為數位經濟的底層基礎設施,其應用場景和生態建設日益成熟,進一步加速了對傳統支付體系的衝擊:

DeFi(去中心化金融)核心支柱: 穩定幣是 DeFi 生態系統的核心,在借貸、抵押、流動性挖礦和去中心化交易所(DEX)中扮演著不可或缺的角色。巨量的穩定幣資金在 DeFi 協議中流動,證明了其作為數位美元的高效性和廣泛接受度。

跨鏈互操作性增強: 隨著跨鏈技術(如 LayerZero 等)的進步,USDT、USDC 等主流穩定幣已實現多鏈部署,並可通過橋接技術在不同區塊鏈之間無縫流轉。例如,Bitfinex 支援的 Layer 1 區塊鏈 Stable,就將 Tether 的 USDT 作為其原生 Gas 代幣,並整合 LayerZero 的去中心化 USDT0 代幣,旨在打造一個更高效、低成本的穩定幣原生支付網路。

企業級和機構級應用深化: 越來越多的加密機構和 Web3 企業將穩定幣作為其資金管理、支付結算的內部標準。機構投資者也開始利用穩定幣進行大額、快速的場外交易(OTC)和跨境結算,大幅降低了傳統銀行渠道的費用和時間成本。

現實世界資產(RWA)代幣化浪潮: 穩定幣是 RWA 與區塊鏈世界連線的橋樑。隨著更多現實世界資產被代幣化並搬上鏈,穩定幣作為主要的計價和結算工具,其使用場景將進一步擴展套件至傳統金融資產的交易和清算。

新支付軌道建設: 除了 Shopify 與 Stripe、Coinbase 的合作,Coinbase 自身也推出了支付平臺,旨在支援更多電子商務提供商直接接受穩定幣支付,並提供 1% 的 USDC 返現激勵,直接在商家和消費者之間建立新的支付鏈路,完全繞過傳統卡網路。此外,銀行技術提供商 Fiserv 也推出了自己的法幣支援代幣,幫助小型金融機構跟上支付創新。

這些行業內的密集動作,共同構建了一個日益成熟、功能強大的穩定幣支付網路,直接對 Visa 和萬事達卡所依賴的傳統支付路由構成了強勁的競爭。

Visa 與萬事達卡的「反擊」與策略

面對穩定幣的衝擊,Visa 和萬事達卡正在積極調整戰略,試圖從「老式的收費者」轉變為「各類數位交易的骨幹」,即便這些交易最初旨在繞開它們。

主要應對策略包括:

融合與共存: 兩大巨頭不再將穩定幣視為純粹的對手,而是試圖將其「吸收」到自身網路中。它們歷史上有通過整合競爭對手來保持定價權的先例,此次亦是如此。

技術升級與服務拓展:

穩定幣結算與加密卡: 大力推廣其在穩定幣結算和加密關聯卡方面的能力。

跨境支付: 強調在跨境支付方面的優勢,這與穩定幣的流行用例重疊。

代幣化技術: 利用其已有的代幣化技術(例如,模糊帳戶資訊以保護消費者),並將其擴展套件到加密資產。Visa 首席產品和戰略官傑克・福雷斯特爾(Jack Forestell)表示,雖然目前代幣化主要基於銀行帳戶或信用額度,但「絕對沒有理由不能是穩定幣或其他加密貨幣」。

投資與合作: Visa Ventures 投資了穩定幣基礎設施提供商 BVNK。萬事達卡加入了 Paxos 全球美元網路,支援機構鑄造和贖回 USDG 等穩定幣,並支援 Fiserv 的 FIUSD、PayPal 的 PYUSD 和 Circle 的 USDC。

靈活的支付路由: 萬事達卡正在探索更精細的支付路由控制,例如小額交易走支票帳戶,大額交易走信用額度,特定商家的交易可能從加密錢包中扣款 —— 所有這些都與一個單一的支付身份繫結。

萬事達卡首席產品官喬恩・蘭伯特(Jorn Lambert)認為,穩定幣的出現更多是關於「新的用例和新的機會」,而非「取代現有系統」,尤其是在匯款、支付和企業對企業支付領域。

穩定幣普及面臨的挑戰

儘管穩定幣前景廣闊,但要完全顛覆傳統卡網路,尤其是在美國,仍面臨諸多挑戰:

消費者習慣與福利: 美國消費者習慣了信用卡提供的獎勵、欺詐保護和便捷的信用獲取,這些是穩定幣目前難以完全替代的優勢。

認知與信任: 對於許多普通消費者而言,加密貨幣仍然陌生甚至可疑,穩定幣餘額目前也未享受 FDIC 保險等傳統金融保護。

商家風險與合規: 採用新支付技術可能給商家帶來合規、稅務和運營風險,這需要時間和教育來克服。

監管框架的完善: 儘管美國國會正推進《GENIUS 法案》等穩定幣監管立法,這代表著朝著監管邁出了重要一步。然而,一個完整的、全球統一的監管框架仍在建設和完善之中,這給穩定幣的大規模普及帶來了顯著的不確定性。

缺乏全球共識: 各國和地區在穩定幣的定義、發行、儲備金要求、反洗錢(AML)和了解你的客戶(KYC)標準等方面存在巨大差異。例如,歐盟的 MiCA(加密資產市場)法規已相對成熟,而美國則仍在聯邦和州層面探索不同的路徑。這種碎片化和缺乏全球協調的現狀,使得穩定幣發行方和使用方難以在全球範圍內無縫運作。

合規成本與風險: 對於跨國運營的穩定幣發行方來說,要同時遵守多國不同且有時相互衝突的法規,其合規成本將極其高昂且複雜。這種不確定性也增加了潛在的法律和監管風險,可能導致未來的罰款或業務受限。

機構顧慮: 傳統金融機構、大型企業以及更廣泛的投資者,在缺乏明確、穩定的法律和監管指引下,往往會保持觀望態度。他們擔心未來政策的變動會影響其資產安全或操作合法性,從而限制了穩定幣在主流金融體系中的大規模整合和應用。

消費者保護疑慮: 儘管一些法案致力於保護消費者,但與傳統銀行存款的聯邦保險相比,穩定幣的消費者保護機制尚未完全明確和統一,這可能會影響普通使用者對其安全性的信心。

穩定幣能否完全顛覆傳統支付體系?

那麼,Visa 和萬事達卡是否會被穩定幣顛覆?從目前來看,更可能是一種「演變」而非「徹底顛覆」。

歷史表明,無論是移動錢包還是「先買後付」等新型支付方式的出現,都曾引發「顛覆」的警告,但最終都演變成了現有巨頭的適應和整合。Visa 的福雷斯特爾指出,雖然加密原生使用者可以來回傳送資金,但若要實現日常用途的廣泛普及,就需要「超大規模的連線性」,而這正是 Visa 和萬事達卡能夠提供的最佳「入口」。

支付巨頭們正利用其龐大的使用者基礎、全球商家網路、強大的風控能力和品牌信任,將穩定幣這種新工具吸納進其現有生態系統,並為此積極投資和調整技術架構。它們的目標是,讓穩定幣成為其現有「管道」中的一種新「價值」形式,而非完全替代。

因此,短期內穩定幣「一夜之間」完全取代現有卡網路的情景不太可能發生。然而,穩定幣帶來的壓力將持續迫使 Visa 和萬事達卡進行深刻的戰略調整和技術創新。未來的支付格局,很可能是一個融合了傳統基礎設施與區塊鏈技術的混合生態,而 Visa 和萬事達卡正積極爭取在其中繼續扮演核心角色,但它們必須適應並整合這些新的「加密管道」,以保持其在數位支付領域的領導地位。

📍相關報導📍

方舟報告:2024年穩定幣交易量衝破15兆美元,超越支付巨頭Visa和萬事達卡