新加坡金融管理局(MAS)針對數位代幣服務提供商(DTSP)的新規,無疑是這場變革中最響亮的一記警鐘

(前情提要:新加坡「零容忍」所有未註冊加密公司,6月底前必須撤出 )

(背景補充:新加坡「加稅政策」衝擊富豪圈:富人不想淪為窮人,恐出逃國外 )

6 月 30 日,新加坡監管大限到來,加密交易所迎關鍵 「分水嶺」:持牌者 Coinbase、OKX、Hashkey 等乘風而上,無牌者則開始大撤退!

新加坡金融管理局(MAS)於 2025 年 6 月 30 日生效的《金融服務和市場法案 2022 》(FSMA)第九部分,明確要求所有在新加坡註冊成立並向海外客戶提供數位代幣服務的實體,必須獲得數位代幣服務提供商(DTSP)牌照,否則必須立即停止跨境業務。

無牌交易所的 「黃昏時刻」

新加坡,一度被視為全球 Web3 專案和加密貨幣交易所的 「避風港」,如今正以其一貫的審慎與果決,引領著亞洲乃至全球加密資產監管的新風向。新加坡金融管理局(MAS)針對數位代幣服務提供商(DTSP)的新規,無疑是這場變革中最響亮的一記警鐘。該新規自 2022 年提出,歷經三年醞釀,將於 2025 年 6 月 30 日正式全面實施。

新規的核心條款極具 「殺傷力」:強制持牌,不設過渡期、境外業務亦受規管、以及違反者將面臨嚴厲處罰,包括鉅額罰款和潛在監禁。

MAS 此舉被解讀為 「零容忍」 無牌交易所,旨在維護新加坡作為負責任的全球金融中心的聲譽,並防範洗錢等金融犯罪風險。新規的釋出在行業內引發了不小的震動,許多在新加坡運營但尚未取得牌照的專案和交易所面臨著艱難抉擇:要麼加速合規申請,要麼被迫 「流浪地球」,尋找新的落腳點。當前,除了 Coinbase SG、OKX SG、Hashkey 等拿到 MAS 大型支付機構牌照(MPI)的交易所外,部分未獲牌照的加密貨幣交易所正考慮退出新加坡,甚至可能導致數百名員工遷往監管更為寬鬆的地區,如迪拜、吉隆坡或香港。

在加密貨幣行業的早期發展階段,部分交易所利用監管真空或模糊地帶迅速崛起,採取無牌照或輕監管的運營模式。這種模式雖然在初期可能帶來業務的快速擴張和較低的運營成本,但隨著全球監管意識的覺醒和監管框架的逐步建立,其固有的脆弱性和不可持續性日益暴露。

缺乏有效的外部監管和內部審計,是無牌交易所最大的軟肋。使用者存放在這些平臺的資金,極易受到平臺挪用、管理不善、內部欺詐或駭客攻擊等威脅。一旦發生此類事件,由於平臺主體責任不明、監管缺失,使用者往往求助無門,損失難以追回。加密貨幣發展史上,此類事件屢見不鮮: 2022 年,FTX 濫用使用者資金,最終導致了數十億美元的損失;2025 年,Bybit 遭遇駭客攻擊,價值約 15 億美元的 ETH 和 stETH 被盜。這些案例共同指向一個事實:在缺乏監管和透明度的無牌平臺上,使用者的資產安全如同懸在頭頂的 「達摩克利斯之劍」,隨時可能落下。

同時,無牌交易所更容易滋生內幕交易、虛假交易量、價格操縱等不當行為、以及由於未能嚴格執行或完全缺失 KYC 和 AML 措施,極易成為非法資金流轉的通道,被用於洗錢、恐怖融資、逃避制裁等非法活動,這不僅觸犯了各國法律,也嚴重挑戰了全球金融秩序。近年來,美國金融犯罪執法網路(FinCEN)一直致力於加強對加密貨幣交易所、錢包及混幣服務的反洗錢監管,並將《銀行保密法》的適用範圍擴大至虛擬貨幣領域。

據不完全統計,每年都有相當數量的加密貨幣交易所因經營不善、安全漏洞、監管壓力或直接 「跑路」 而倒閉。比較典型的有: 2014 年 MT.Gox 倒閉、 2020 年 FCoin 倒閉、以及 2022 年 FTX 倒閉等,都給使用者帶來了巨大損失。 新加坡新規下的這場 「大撤退」,或將重塑亞洲乃至全球的加密行業版圖,降低上訴風險。

全球監管風向標 「持牌上崗」

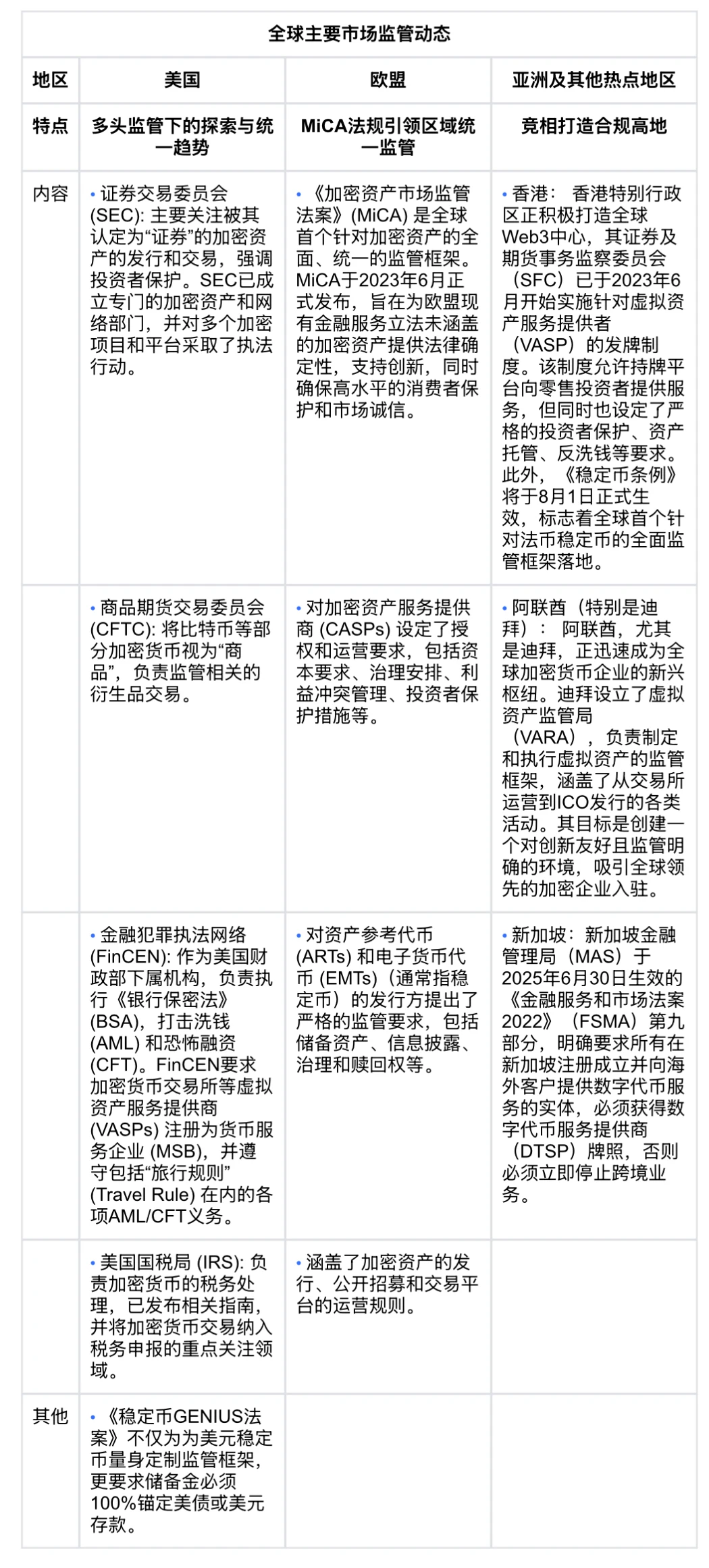

新加坡的監管行動並非孤例,而是全球範圍內加密貨幣行業從早期 「野蠻生長」 向合規發展過渡的縮影。世界各主要經濟體和金融中心都在積極探索和構建適應加密資產生態的監管框架,力求在鼓勵金融創新的同時,有效防範風險,保護使用者利益,維護金融穩定。

鑑於加密資產的天然跨境特性,單一國家或地區的監管努力難以完全覆蓋所有風險,國際層面的合作與統一標準制定顯得尤為重要。多個國際組織正在積極推動這方面的工作,力求彌合監管鴻溝,提升全球加密資產生態的整體穩健性。

・ 金融行動特別工作組 (FATF): 作為全球反洗錢和反恐怖融資 (AML/CFT) 標準的制定者,FATF 在加密資產監管領域發揮著核心作用。FATF 已釋出針對虛擬資產 (VAs) 和虛擬資產服務提供商 (VASPs) 的指導建議。

・ 金融穩定理事會 (FSB):FSB 關注加密資產對全球金融穩定的潛在影響,特別是穩定幣和 DeFi 等領域。該機構已釋出高級別建議,推動對加密資產活動、市場和 VASPs 進行全面、一致的監管、監督和監測,以應對可能出現的系統性風險。

・ 國際證監會組織 (IOSCO): IOSCO 致力於制定加密資產市場監管的國際標準,重點關注投資者保護和市場誠信。該組織已釋出針對加密資產市場的政策建議,並呼籲成員國加強監管合作,以解決跨境監管挑戰。

這些國際組織的努力,正在逐步形成一個多層次的全球加密資產治理框架,推動各國監管機構在共同原則的基礎上制定和執行本國法規,從而減少監管套利空間,提升全球加密市場的整體合規水平。

加密貨幣行業正站在一個歷史性的十字路口。曾經那個充滿草莽英雄與監管真空的時代已漸行漸遠,取而代之的是一個日益強調規則、秩序與責任的新紀元:合規已成為加密貨幣交易所不可逆轉的宿命,無牌運營模式正無可挽回地走向終結。隨著市場成熟,使用者更傾向於選擇受監管、安全的持牌平臺,向頂級持牌機構集中。

頂級交易所的 「戰略分野」

Coinbase 與 OKX 作為行業內的佼佼者,其全球合規程式展現了兩種截然不同的戰略路徑和演化特徵。

Coinbase 作為 “原生合規” 典範,誕生於對監管環境相對成熟的美國,其自創立之初便將合規融入企業基因,視為核心競爭力。Coinbase 率先在美國多個州獲得了許可,其中包括監管要求極為嚴格的紐約州金融服務部(NYDFS)頒發的虛擬貨幣業務許可證(BitLicense)。此後,Coinbase 的全球化策略呈現出以美國市場為基點,逐步向外輻射的特徵,並在歐盟、亞太等關鍵市場都力求獲得當地監管的明確許可。

儘管面臨美國證券交易委員會(SEC)關於部分加密資產是否構成 「證券」 的持續審查乃至訴訟,但 Coinbase 積極推動立法明確性,並支援如《穩定幣 GENIUS 法案》等旨在為行業提供清晰規則的立法嘗試。值得注意的是,Coinbase 因其 「對盈利能力、監管合規和治理的高標準遵守」,被標普 500 指數委員會選中納入該指數,這進一步印證了其在主流金融市場的合規與治理水平受到認可。

相比之下,OKX 則代表了 “適應性” 標杆。OKX 早期發展更具全球性,其業務遍及多個監管環境迥異甚至存在監管真空的地區,這為其快速擴張提供了機會,但也埋下了合規風險的種子。2025 年 2 月,OKX 塞席爾子公司與美國司法部達成和解,支付了 8400 萬美元的罰款,並放棄在此期間從美國客戶獲得的約 4.21 億美元的收入。也就在同一年,OKX 宣佈其中心化加密貨幣交易所和 OKX Web3 錢包正式在美國上線。在近幾年,OKX 展現出對全球監管環境的適應性極強,加速完成全球合規突圍戰。通過獲取了關鍵市場牌照、加強內部風控、引入專業人才等一系列措施,完成了向全球主流合規標準靠攏。

在全球牌照佈局上,OKX 持了有歐盟 MiCA 牌照、新加坡 MPI 牌照等高品質許可,並在美國進行 MSB 註冊與合規重建,且業務不斷向發達市場集中,甚至可與 Coinbase 媲美。此外,兩家交易所在均已在全球多個重要地區獲取關鍵牌照,差距逐漸縮小。

這兩種合規路徑為行業提供了寶貴參考:Coinbase 早期重視合規可避免高額代價但可能限制業務擴張速度;OKX 後期合規轉型雖伴隨更大風險和代價,但仍可實現 “浴火重生”。無論選擇哪條路徑,合規都已成為加密交易所贏得使用者信任、吸引機構資金和實現可持續發展的必要條件,兩種截然不同的合規範式都在以各自方式迴應著全球監管趨嚴的時代要求。

而對於那些仍遊離於監管之外、且無任何合規意願的無牌交易所來說,無論是否準備好,未來的行業迴應或許只剩下一句:Bye Bye。

免責宣告:

本文僅供參考。本文僅代表作者觀點,不代表 OKX 立場。本文無意提供 (i) 投資建議或投資推薦; (ii) 購買、出售或持有數位資產的要約或招攬; (iii) 財務、會計、法律或稅務建議。我們不保證該等資訊的準確性、完整性或有用性。持有的數位資產(包括穩定幣和 NFTs)涉及高風險,可能會大幅波動。您應該根據您的財務狀況仔細考慮交易或持有數位資產是否適合您。有關您的具體情況,請諮詢您的法律 / 稅務 / 投資專業人士。請您自行負責瞭解和遵守當地的有關適用法律和法規。

📍相關報導📍

支付寶母公司》螞蟻集團計劃申請香港、新加坡穩定幣牌照,相關概念股大漲