地緣政治風險正在緩解,以色列 – 伊朗停火穩定了市場。關稅問題擔憂減弱,通膨下跌壓力更有可能支援美國聯準會降息。Polymarket 的成功和高估值突顯了市場對消費者中心化應用,特別是預測市場的關注,其發展勢頭有望加速。本文源自 David Duong CFA & Colin Basco,Coinbase 所著文章,由 BitpushNews 整理、編譯及撰稿。

(前情提要:萬字分析:踏空穩定幣第一股 Circle,還能做多交易所 Coinbase 嗎? )

(背景補充:Coinbase拿下歐盟「MiCA執照」總部遷盧森堡、Kraken搬到美國加密友善州懷俄明 )

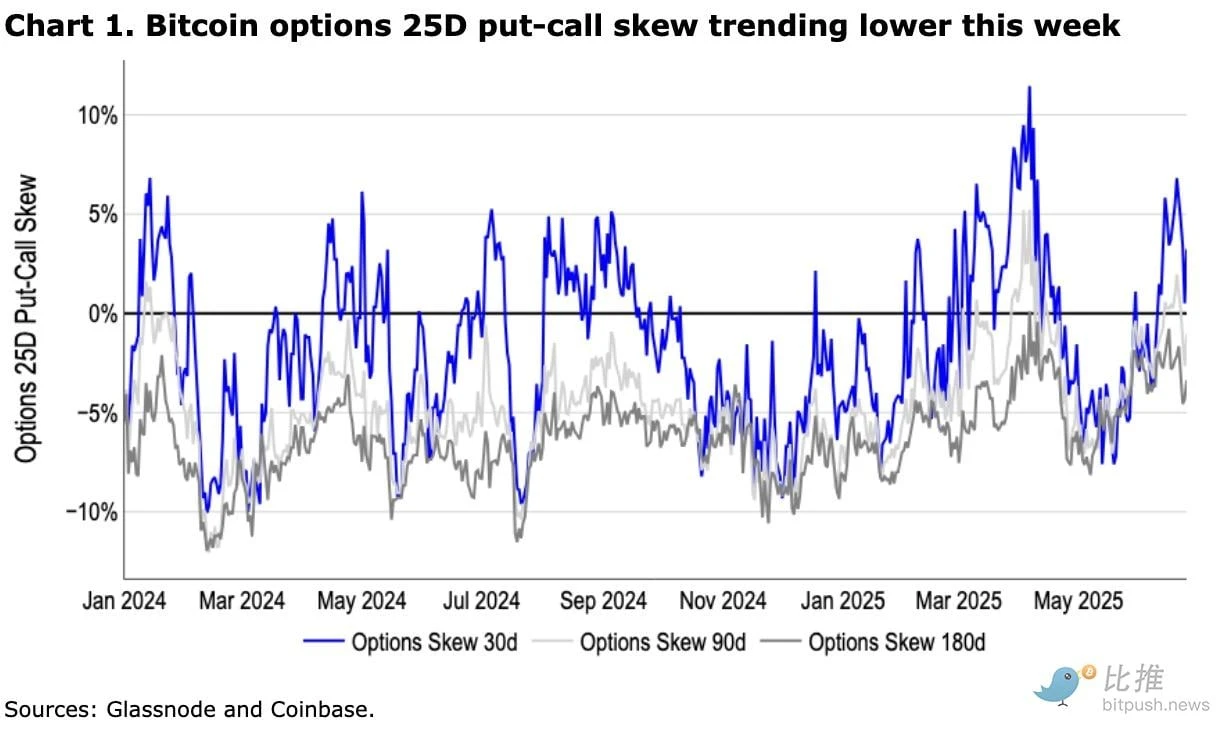

自 6 月 23 日以色列和伊朗達成停火協議以來,市場情緒趨於穩定,COIN 50 指數和美股一同反彈。事實上,比特幣 30 天期期權的 25 delta 看跌看漲偏度在經歷上週飆升後開始下降,而 90 天和 180 天期合約的偏度則處於負值區域。

這表明市場對短期比特幣看跌期權下跌保護的需求有所緩解,我們認為較長期期權顯示投資者希望獲得比特幣倉位,但又不想支付現貨市場的前期成本,這反應了虛值看漲期權的輕微偏向。1 周和 1 個月期合約的隱含波動率大幅下降,使得此時賣出波動率的吸引力降低。

儘管如此,關於緊張局勢是否可能再次爆發,仍存在揮之不去的不確定性。展望未來,我們認為最有可能的潛在情景包括:

維持現狀,特點是脆弱而緊張的平衡,伊朗繼續利用其核計劃和區域代理人來投射影響力,實質上是在爭取時間而不越過明確的紅線。

第二種更嚴峻的情景涉及有限的軍事升級,鑑於以色列對伊朗核能力的殘餘擔憂。

關閉霍爾木茲海峽(該海峽承擔著全球五分之一的石油消費量),將是一個主要的紅線,表明衝突升級。然而,我們認為這種情況不太可能發生,因為停火不僅降低了這一威脅,而且這種行動將嚴重損害伊朗自身的經濟。因此,我們認為,目前逢地緣政治事件下跌買入仍可能是一種可行的市場策略,這與我們最新的月度展望一致。

關稅問題如何?

儘管暫停互惠關稅的 7 月 9 日截止期(對中國為 8 月 12 日)臨近,但貿易協議仍未取得顯著進展 —— 儘管與中國達成了稀土運輸協議,且向歐盟提交了一項提案。然而,傳統和加密市場基本上都忽略了由此可能產生的經濟風險,部分原因是這並未在經濟資料中得到反應。

美國聯準會主席鮑威爾本週在眾議院金融服務委員會和參議院銀行委員會作證時表示,通膨仍可能在今年夏天晚些時候受到關稅影響。(值得注意的是,川普總統隨後宣佈,他最早可能在今年 9 月或 10 月任命鮑威爾的繼任者。)

但請記住,商品僅佔核心 CPI 籃子的約 20-25% ,而且目前尚不清楚企業是否會將關稅成本完全轉嫁給消費者。此外,服務價格自 2024 年中以來一直在下降,並且從長遠來看,對人工智慧等長期發展更為敏感。事實上,我們認為關稅的影響更有可能是通貨緊縮的,因為其對總需求的淨影響。在我們看來,這將繼續推動美國聯準會在今年下半年降息。所有這些都可能解釋了市場對關稅的一些自滿情緒,我們認為這種情緒可能會持續到即將到來的截止日期。最終,我們認為貿易壁壘不會對我們 2025 年第三季度的建設性展望構成重大風險。

監管更新

《指導和建立美國穩定幣國家創新法案》(GENIUS 法案)已在美國參議院以 68 票對 30 票通過,目前正在眾議院審議。眾議院多數黨黨鞭湯姆・埃默(共和黨 – 印第安納州)正試圖將該法案與《CLARITY 法案》(眾議院市場結構法案)合並,但鑑於後者內容的複雜性,此過程可能會導致延遲。值得注意的是,川普總統已呼籲眾議院 「不延遲、不新增」 地通過 GENIUS 法案。另外,參議院銀行委員會主席蒂姆・斯科特參議員(共和黨 – 南卡羅來納州)表示,一項加密市場結構法案有望在 9 月 30 日完成。

此外, 6 月 23 日,參議員亞當・希夫(民主黨 – 加利福尼亞州)提出了《限制官員收入和不披露法案》(COIN 法案),該法案旨在限制高階行政部門官員及其直系親屬發行、贊助或背書數位資產的能力。

同時,美國聯準會本週宣佈,將不再把聲譽風險作為其銀行監管和檢查專案的一個組成部分。這似乎是本屆政府(指現任政府)在 「扼殺 2.0 行動」(Operation Chokepoint 2.0)政策下解除管制的延續。鑑於 「聲譽風險」 的主觀性,此前的指導方針曾導致加密行業系統性地被銀行排斥。

Polymarket:加密領域的新晉獨角獸?

本週,去中心化預測市場平臺 Polymarket 尋求以 Founders Fund 領投的約 10 億美元估值,成為加密領域最新的獨角獸。

僅僅一天後,受監管的競爭對手 Kalshi 宣佈以 20 億美元估值完成 1.85 億美元融資。

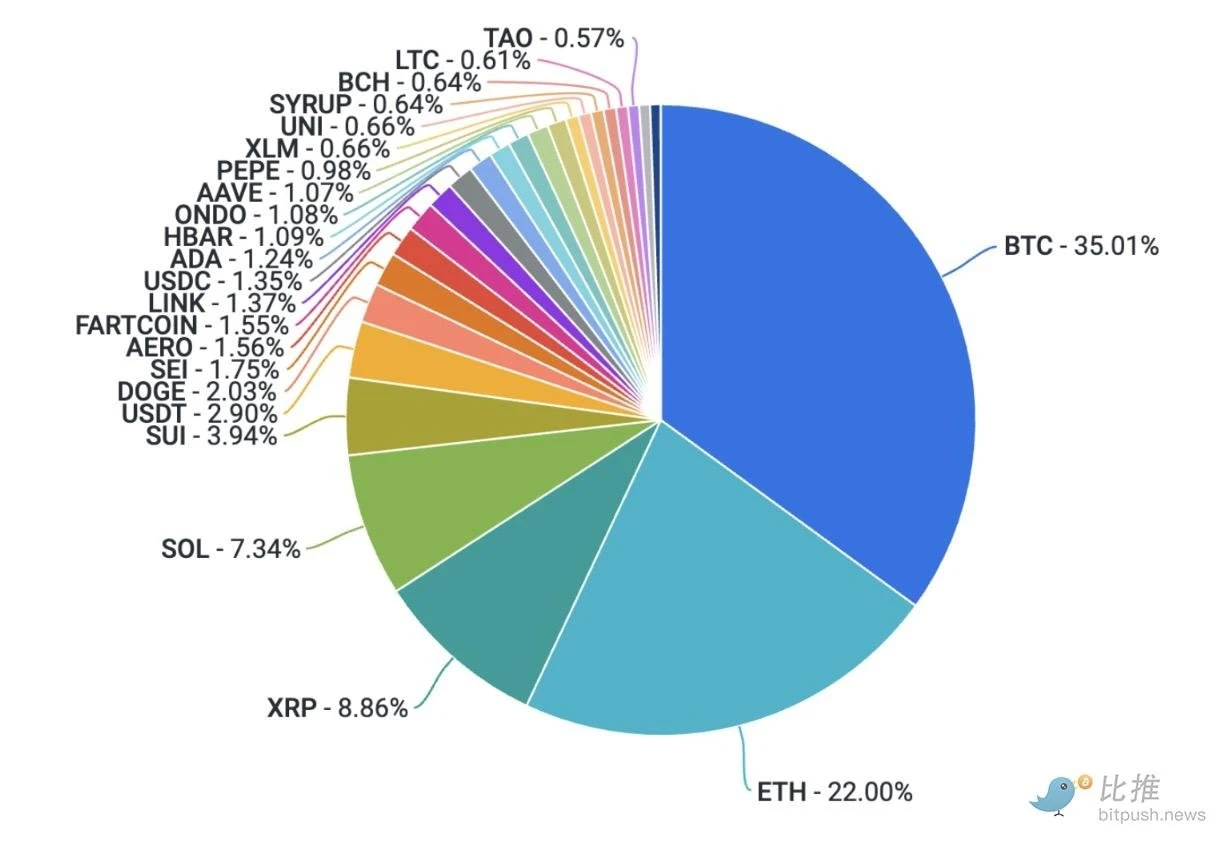

這些交易共同表明,風險投資本週的重點是分銷護城河(面向消費者的應用),而不是流動性護城河(代幣鏈和 DEXs),其中即時事件市場處於領先地位。

推動估值的是其強勁的使用指標。儘管監管障礙阻止美國使用者進行交易,但 Polymarket 的總交易量已超過 140 億美元,其中僅 5 月份就達到約 10 億美元。該平臺平均每天有 2 萬至 3 萬名交易者,超過了許多中等市值的 DEXs,顯示出其吸引非加密原生受眾的能力。

隨著與 X(原 Twitter)建立新的內容合作關係,將預測市場定位為病毒式社交內容而非純粹的金融工具,其發展勢頭有望進一步加速。

穩定幣 —— 特別是 USDC—— 是其隱形的受益者。

Polymarket 的交易在 Polygon 上以 USDC 結算,這些穩定幣流向反應在鏈上指標中。例如,在 2024 年 11 月,當頭條新聞事件推動市場關注時,月交易量飆升至 25 億美元,引發了 USDC 轉帳和跨鏈橋活動的激增。與會鎖定大量總鎖定價值(TVL)的借貸協議不同,預測市場資金流轉速度快,高頻率的結算活動推動了大量的鏈上支付行為。

Coinbase 交易所與 CES 洞察

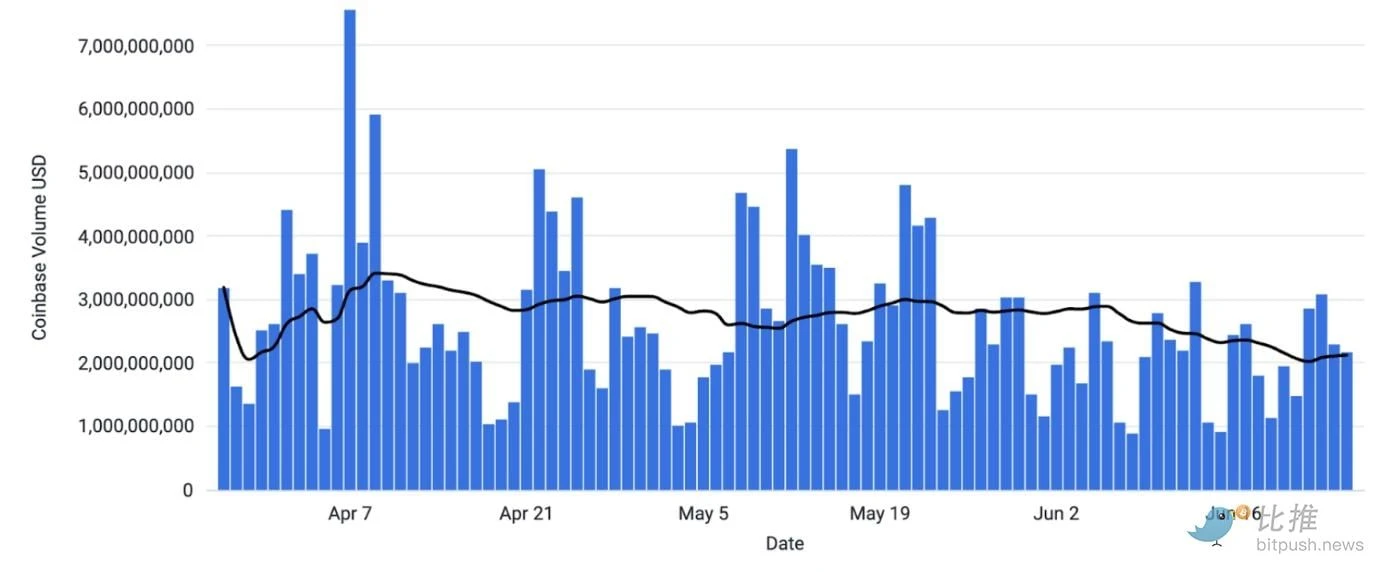

本週,加密市場中比特幣堅守 10 萬美元大關,更廣泛的市場則處於盤整狀態。

在住房市場方面,美國住房抵押貸款監管機構釋出命令,要求房利美和房地美在評估住房貸款風險時,考慮加密貨幣持有情況作為資產。我們還看到現貨 BTC 和 ETH ETF 持續流入資金,貝萊德(Invesco)也提交了現貨 SOL ETF 的申請,這是迄今為止的第九份申請。

所有這些,加上中東地區持續緊張的局勢和美國聯準會主席鮑威爾的評論,都使得交易者保持建設性態度。永續合約資金費率處於中低個位數,倉位看起來較為中性,這可能為進一步上漲留下了空間。

📍相關報導📍

Cathie Wood:比特幣持有者或將 BTC 轉入 Coinbase 抵押貸款買房